400-969-1185

01

案例一

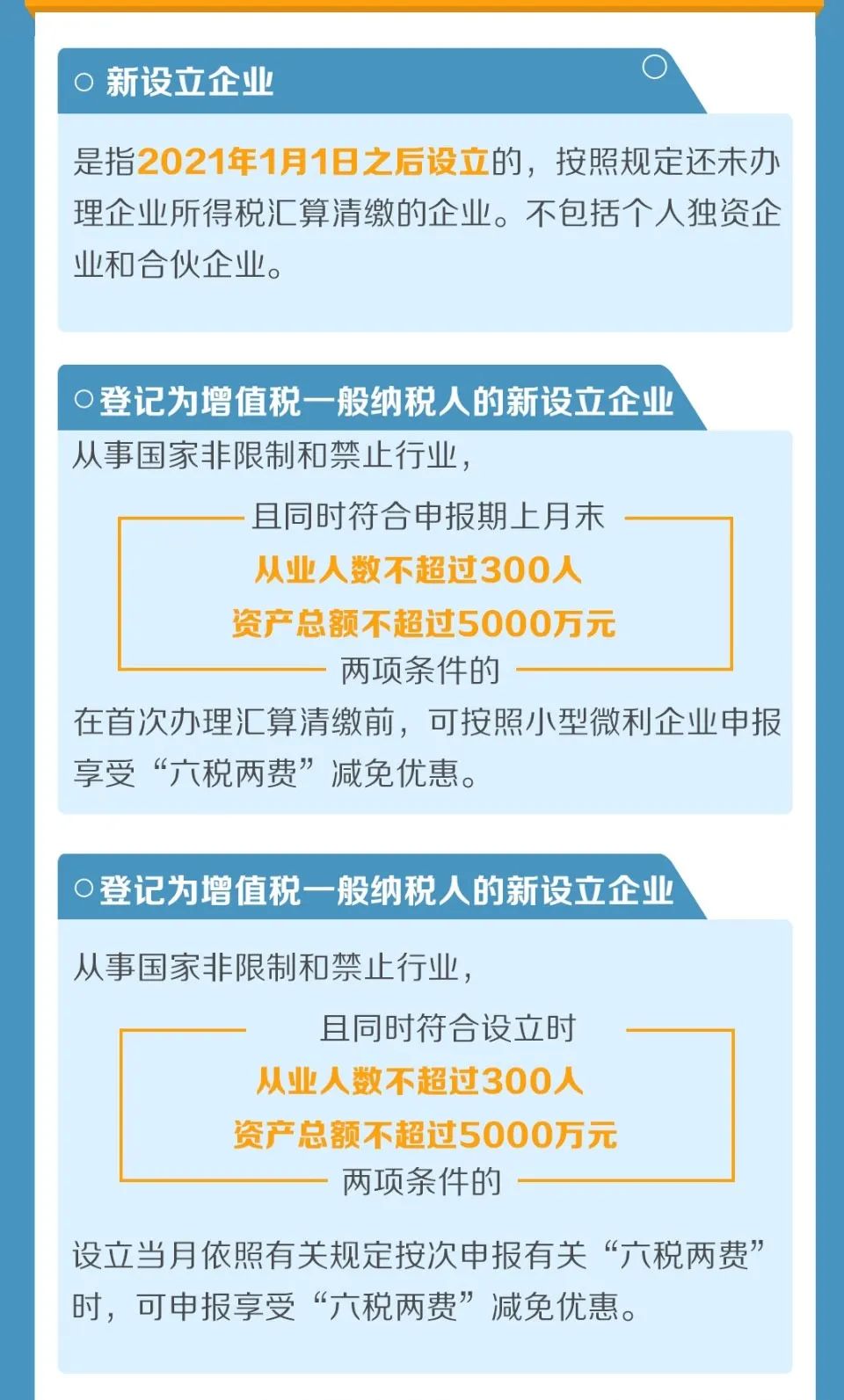

A公司于2021年6月成立,从事国家非限制和禁止行业,12月1日登记为增值税一般纳税人,2022年3月31日的从业人数、资产总额分别为280人和4500万元。A公司按规定于2022年4月10日申报2022年3月的资源税和2022年1-6月房产税时,尚未办理2021年度汇算清缴申报,是否可申报享受减免优惠?

答:可以。A公司4月10日尚未办理首次汇算清缴,可采用4月的上月末,即2022年3月31日的从业人数、资产总额两项条件,判断其是否可按照小型微利企业申报享受“六税两费”减免优惠。A公司2022年3月31日的从业人数不超过300人,并且资产总额不超过5000万元,可按照小型微利企业申报享受“六税两费”减免优惠。

02

案例二

B公司于2021年6月成立,从事国家非限制和禁止行业,12月1日登记为增值税一般纳税人,2022年3月31日的从业人数、资产总额分别为280人和4500万元。B公司于4月10日申报2022年3月的资源税和2022年1-6月房产税时,按小型微利企业享受了减免优惠,4月20日办理了2021年度汇算清缴,结果确定不属于小型微利企业。汇算清缴后,B公司需要对2022年4月10日申报2022年3月的资源税和2022年1-6月房产税进行更正吗?

答:无须更正。根据《国家税务总局关于进一步实施小微企业“六税两费”减免政策有关征管问题的公告》(国家税务总局公告2022年第3号)第一条第(二)项规定,首次办理汇算清缴申报前,已按规定申报缴纳“六税两费”的,不再根据首次汇算清缴结果进行更正。

03

案例三

C公司于2021年6月成立,从事国家非限制和禁止行业,12月1日登记为增值税一般纳税人,于2022年4月20日按规定期限办理了2021年度汇算清缴,结果确定不属于小型微利企业。C公司于4月23日依照规定按次申报耕地占用税,可以申报享受减免优惠吗?

答:不可以。C公司首次汇算清缴后已确定不属于小型微利企业,对于按次申报,自首次办理汇算清缴后确定不属于小型微利企业之日起至次年6月30日,不得再申报享受“六税两费”减免优惠。

04

接案例三

C公司于2022年4月23日申报2022年1-3月城镇土地使用税,可以申报享受减免优惠吗?

答:不可以。新设立企业办理首次汇算清缴后,按规定申报当月及之前的“六税两费”的,依据首次汇算清缴结果确定是否能够申报享受减免优惠。C公司2021年度汇算清缴结果确定不属于小型微利企业,所以申报之前的“六税两费”不可以申报享受优惠。

信息来源:国家税务总局